第二节 财务分析的可行性

投资决策阶段,资本预算是企业投资决策的基础。在投资决策中,预测投入的资本与投资后获得的现金流入,建立各种预测的财务报表,如现金流量表、资产负债表、利润表等,从而计算各种财务分析指标,作为投资决策的重要依据。同时进行不确定性分析和风险分析。

预测的财务指标是投资决策的重要依据,它以数据的形式为投资的可行性提供数据支撑,因此,财务指标数据是投资决策的关键性依据。财务指标依据的发展有一个过程,最初适用的财务指标是平均账面收益率(average accounting re-turn)、静态的投资回收期(payback period)等指标,这些指标没有考虑资金的时间价值,属非贴现的评价指标。这种评价方法是最简单、最早应用的一种投资决策评价方法。现在运用最多的是考虑资金时间价值的财务指标,又被称为贴现的财务指标。投资决策财务指标开始考虑资金时间价值是一个重大发展,用贴现的指标来为投资决策提供支撑更加科学合理。在实务操作过程中,多数用贴现的财务指标评价法,通过预测需要投入的资本与投资后获得的现金流入,从而计算各种财务指标,作为投资决策的重要依据。

一、投资项目的盈利能力分析

在投资决策中,投资主体最关注的财务指标是反映盈利能力的指标,在实务中,最常用的财务评价指标主要包括净现值(NPV)、内含报酬率(IRR)、静态投资回收期、动态投资回收期和总投资收益率等指标。

1.判定净现值(NPV)是否大于0

(1)净现值的含义。

净现值是项目计算期内,各年净现金流量(net cash flow)的折现值之和,其中,折现率按行业基准收益率或其他方式设定,项目计算期包括建设期、投产期和达产期。

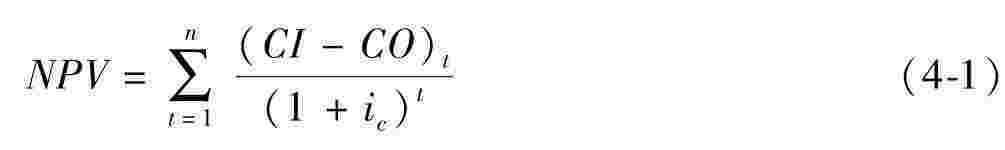

净现值的基本公式:

其中,CI代表现金流入量,CO代表现金流出量,(CI-CO)t代表第t期的净现金流量;n代表项目的计算期,ic代表设定的折现率。

(2)净现值对投资决策的判定。

若NPV≥0,一般认为投资方案可行;若NPV<0,一般认为投资方案不可行。

净现值方法既考虑了货币时间价值,又考虑了全部净现金流,同时还考虑了投资风险,使得投资决策更加科学与合理。

(3)该方法的局限性。

现金流量表是建立在未来现金流量的预测基础之上的,而现金流的预测又是建立在一定假设基础之上的,数据往往是决策者主观判断的结果。

折现率是一个关键性的变量,但是由于市场风险和风险相关系数的确定很难把握,所以,贴现率的选择十分困难。

2.判定是否获取预期的内部收益率(IRR)

(1)内部收益率的含义。

内部收益率是指项目在整个计算期内,净现金流量的现值累加之和等于零时的折现率。项目计算期包括建设期、投产期和达产期。

其中,CI代表现金流入量,CO代表现金流出量,(CI-CO)t代表第t期的净现金流量,n代表项目的计算期。

(2)求内部收益率有两个方法。

第一种方法是通过电脑应用财务软件可以取得,输入相关数据就可以直接获得。

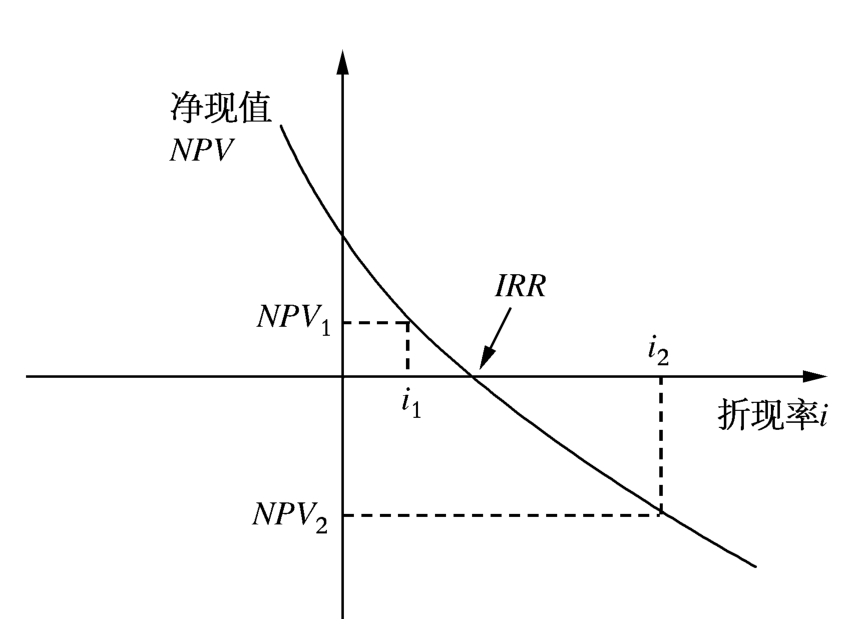

另一种方法是通过手工计算,运用“插值法”可求。示意图见图4-4。

图4-4 插值法示意图

该图反映了净现值与折现率之间成反比关系,随着折现率的增加,净现值减小,一般常规性投资,净现值与折现率之间的曲线是开口朝上的上凹线,而且与横轴只有一个交点,当NPV=0时,这时的折现率就是内部收益率。

首先设定i1作为设定的折现率,计算出各年的折现净现金流量和累计折现净现金流量,从而得到财务净现值NPV1。

再设定i2作为设定的折现率,计算各年的折现净现金流量和累计折现净现金流量,从而得到财务净现值NPV2。

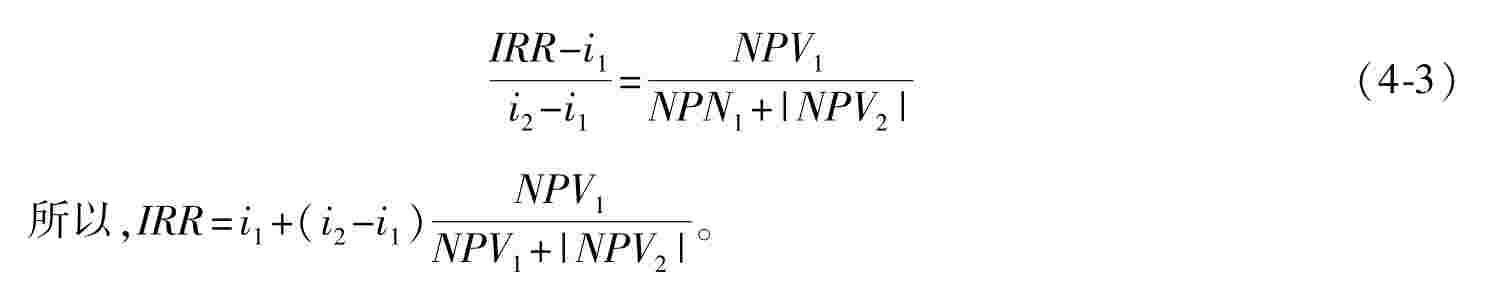

如果试算结果满足NPV1>0,NPV2<0,且满足i2-i1≤5%,可以采用插值法计算拟建项目的内部收益率IRR:

(3)内部收益率对投资决策的判定。

IRR就是要求的内部收益率,一般认为,当内部收益率大于基准收益率(如市场利率)时,该项目被认为财务上基本可行;反之,则认为财务上基本不可行。

3.预测项目投资回收期

(1)投资回收期的含义。

投资回收期指投资项目的净收益回收总投资所需要的时间,可以分为静态投资回收期和动态投资回收期,静态投资回收期没有考虑资金的时间价值,动态投资回收期考虑了资金的时间价值。动态投资回收期指标优于静态的投资回收期指标。投资回收期一般从建设期开始,以年为单位计算。

静态投资回收期的定义:

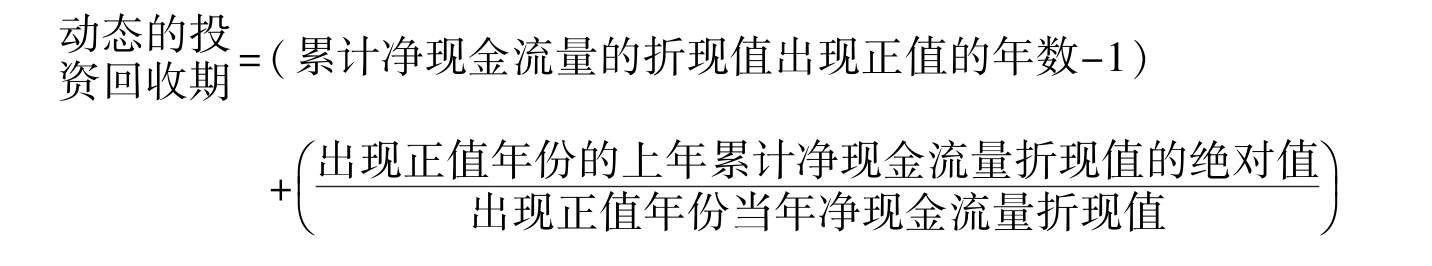

动态投资回收期的定义:

其中,Pt代表投资回收期。

(2)投资回收期的计算。

①静态的投资回收期的计算。

投资回收期一般借助现金流量表来计算。在项目投资现金流量表中,静态的投资回收期根据项目投资净现金流累计由负变正的时点,可以求得静态投资回收期。

②动态的投资回收期的计算。

在项目投资现金流量表中,动态的投资回收期根据项目投资净现金流的折现值累计由负变正的时点,可以求得动态投资回收期。

③投资回收期对投资决策的判定。

该方法可以衡量某一项目收回初始投资速度的快慢。一般而言,投资者一般希望回收期越短越好,回收期越短,风险就越小,投资项目越有利。投资回收期取决于项目初始投资额和项目投产后预期产生的现金净流量。表4-10是其中的一个示例。

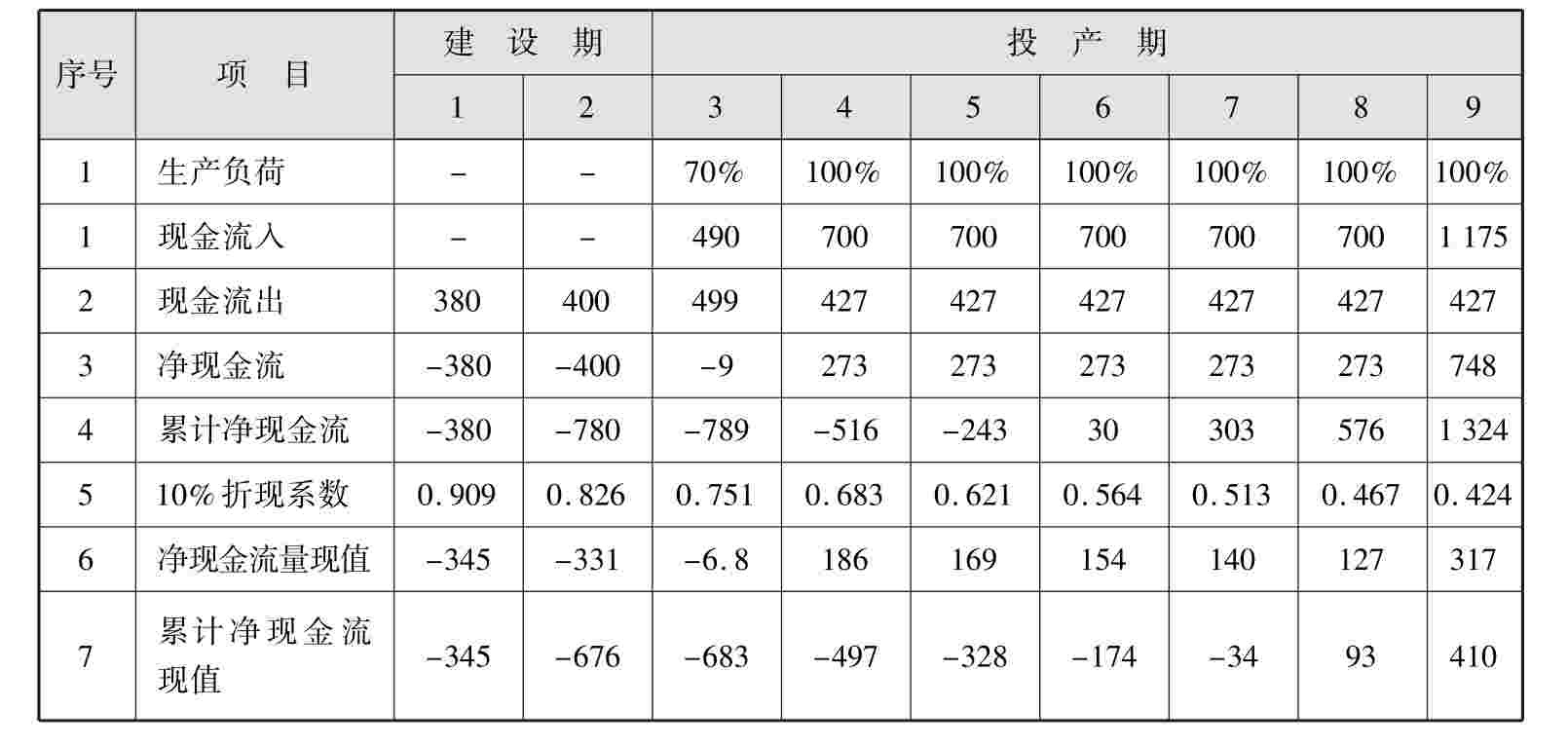

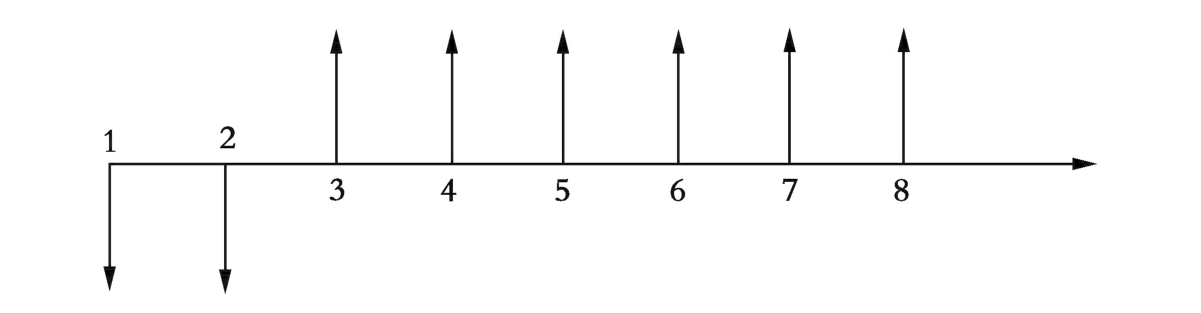

表4-10 项目投资现金流量表 单位:千万元

静态的投资回收期=(6-1)+243÷273=5.9(年)

动态的投资回收期=(8-1)+34÷127=7.27(年)

4.总投资收益率

该指标反映了总投资的盈利水平,总投资收益率等于项目达到设计能力以后,正常年份的息税前利润与项目总投资的比率。

总投资收益率=年息税前利润/项目总投资

其中:

息税前利润=利润总额+支付的全部利息

=销售收入-经营成本-折旧-摊销-销售税金

总投资收益率高于同行业的收益率水平,就认为该项目的盈利能力较强。

二、投资项目的偿债能力分析

投资项目的偿债能力分析主要反映项目偿还贷款的能力,是银行决定是否贷款的主要决策依据,也是投资方决策的参考依据,所以,在财务分析时,对此可以作一简单分析。

偿债能力指标主要是利息备付率、偿债备付率、流动比率、速动比率和资产负债率。

利息备付率=息税前利润/应付利息额,一般认为利息备付率不低于2。

偿债备付率=(息税折旧摊销前利润-所得税)/应还本付息额,一般认为偿债备付率不低于1.3。

流动比率=流动资产/流动负债,一般认为合理的最低流动比率是2。

速动比率=(流动资产-存货)/流动负债,一般认为合理的最低速动比率是1。

资产负债率=负债总额/资产总额,一般认为资产负债率为60%比较合适;债权人认为资产负债率越小,风险越小;股东认为在利润率大于利率时,可以发挥财务杠杆作用,负债率越大越好;经营者对资产负债率的大小要权衡利弊。

三、财务评价依据的基本报表的编制

1.项目投资现金流量表的编制

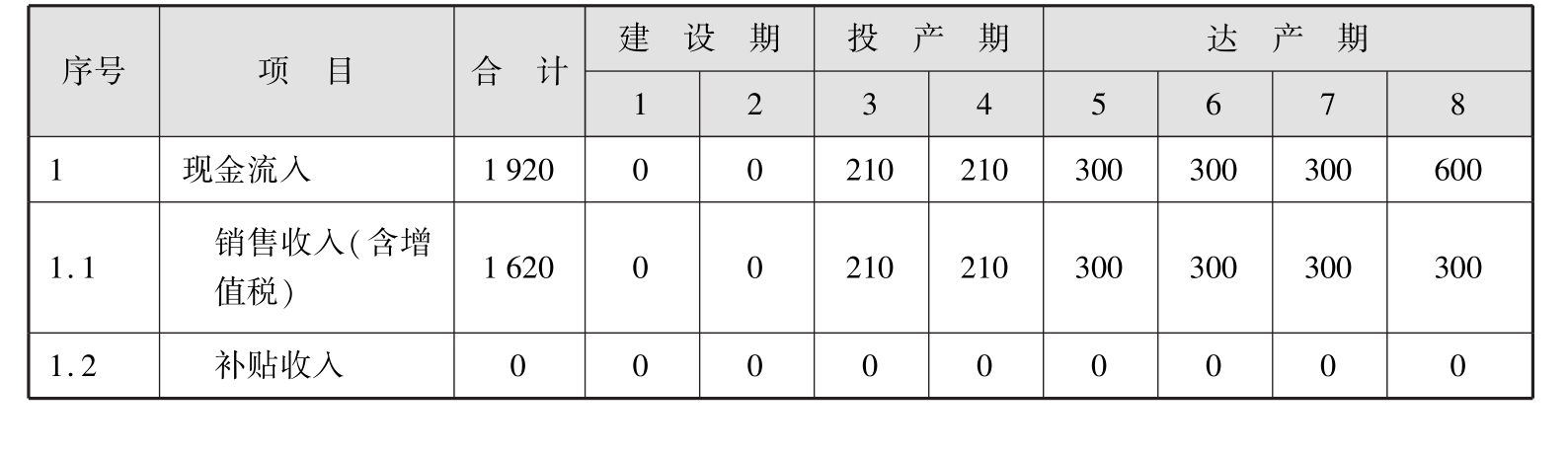

项目投资现金流量表是针对项目基本方案进行的现金流量分析,是不考虑债务条件的融资前分析,通过项目投资现金流量表可以计算投资回收期、内部收益率和净现值等指标,反映项目投资的盈利能力,考察项目方案的合理性。表4-11是其中的一个示例。

表4-11 项目投资现金流量表 单位:千万元

续表

调整所得税=息税前利润×25%

=(销售收入-经营成本-折旧-摊销-营业税金及附加)×25%

=(总利润+利息)×25%

这里可以分为所得税前净现金流的分析和所得税后净现金流的分析,政府投资的项目比较关注税前净现金流的分析,所以,税前净现金流的分析主要针对政府投资的项目,而企业投资方比较关注所得税后净现金流的分析,所以,税后净现金流的分析主要针对企业投资的项目,是企业投资决策的主要数据指标来源。

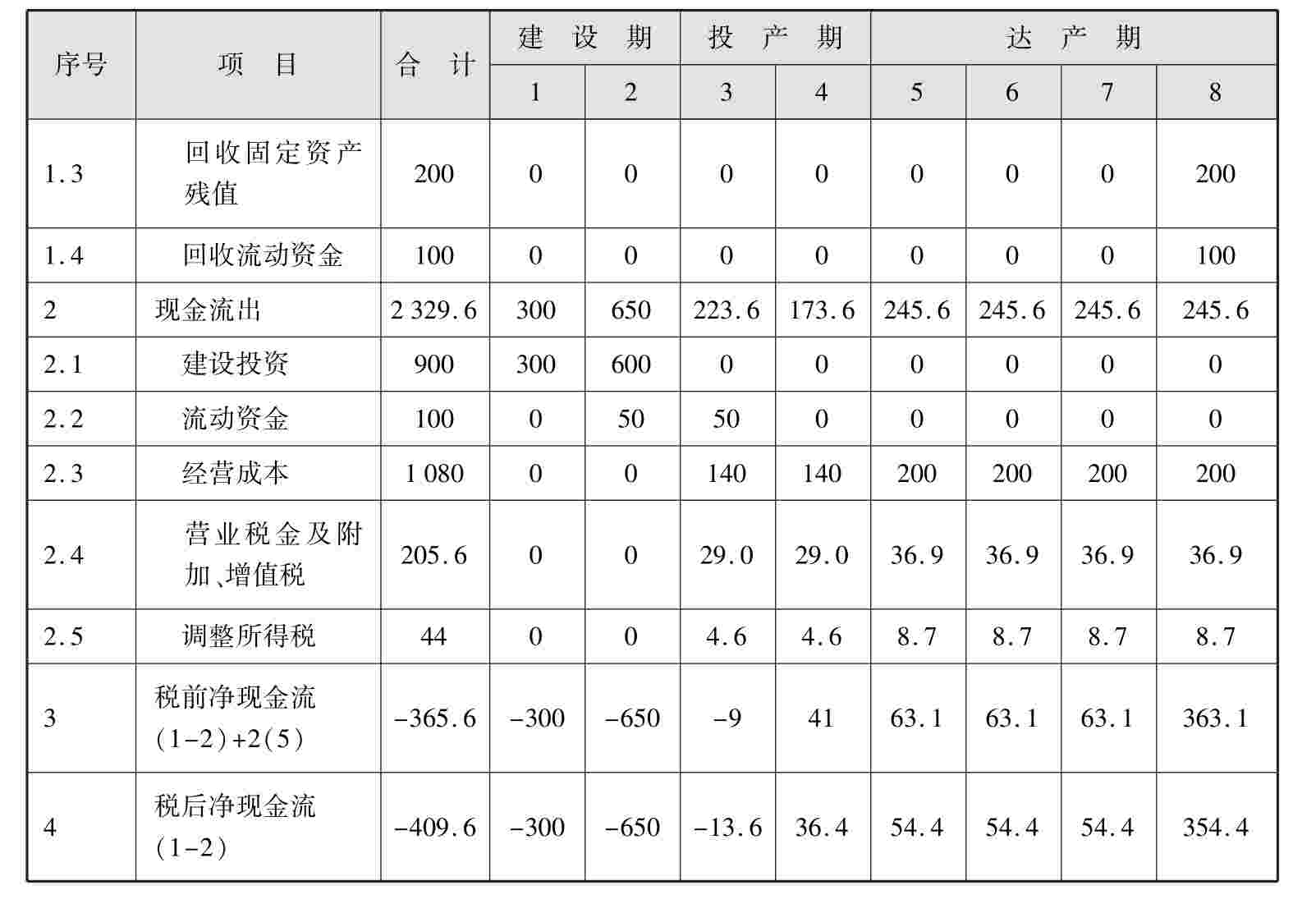

假设每一年的现金流发生在年末,税后净现金流的净现值如图示:

NPV=-300(1+10%)-1-650×(1+10%)-2-13.6×(1+10%)-3+36.4×(1+ 10%)-4+54.4×(1+10%)-5+54.4×(1+10%)-6+54.4×(1+10%)-7+354.4×(1+ 10%)-8,查表可得结果。

假设每一年的现金流发生在年初,税后净现金流的净现值如图示:

NPV=-300-650×(1+10%)-1-13.6×(1+10%)-2+36.4×(1+10%)-3+54.4×(1+10%)-4+54.4×(1+10%)-5+54.4×(1+10%)-6+354.4×(1+10%)-7,查表可得结果。

项目的内部收益率IRR:

NPV1>0,NPV2<0,且满足i2-i1≤5%,可以采用插值法计算拟建项目的内部收益率IRR。

2.项目资本金现金流量表

项目资本金现金流量表是融资后分析,一般只计算内部收益率指标,反映了权益投资者对项目的盈利能力的要求,是取舍融资方案的重要依据。表4-12是一个举例。

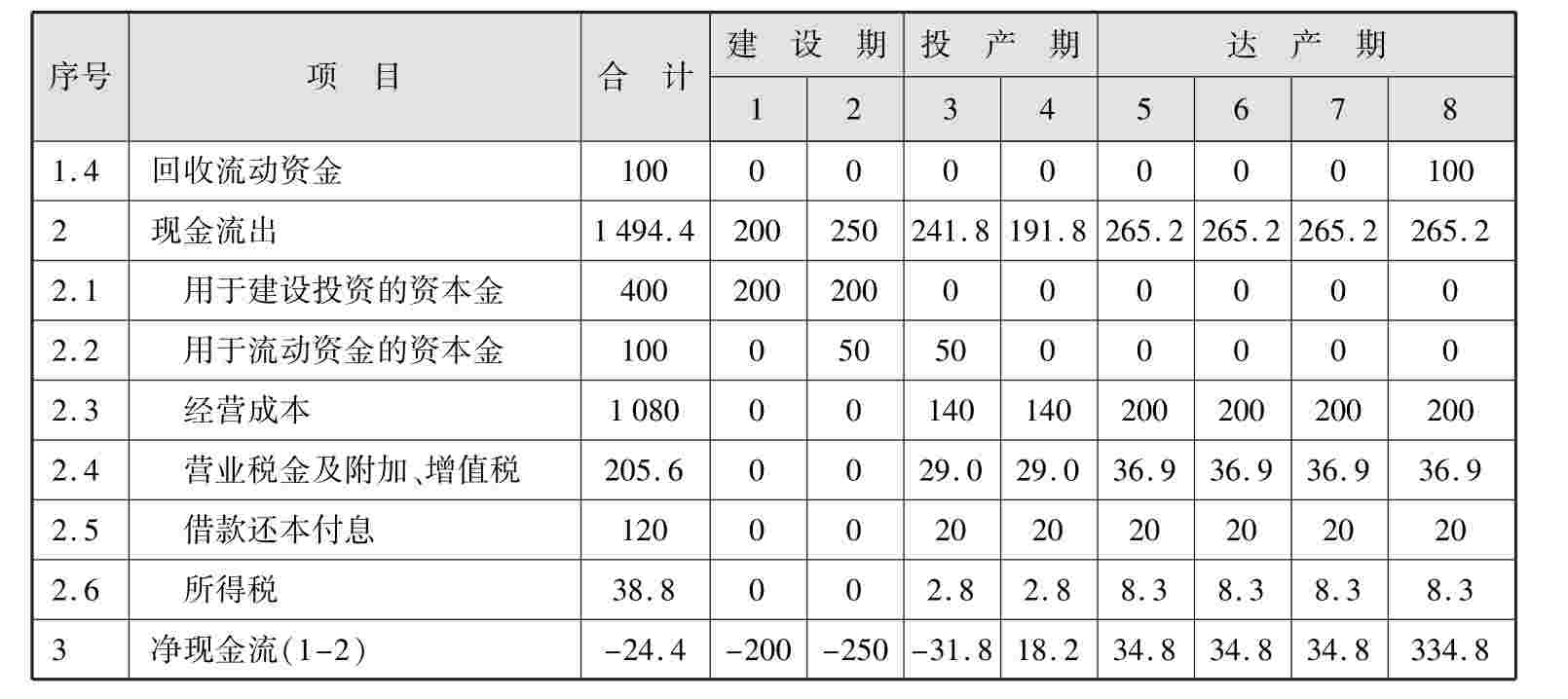

表4-12 项目资本金现金流量表 单位:千万元

续表

现金流量表中的数据来源于以下几个预测的财务报表:销售收入和销售税金、总成本费用估算表、预测的利润表,分别见表4-13、表4-14、表4-15。

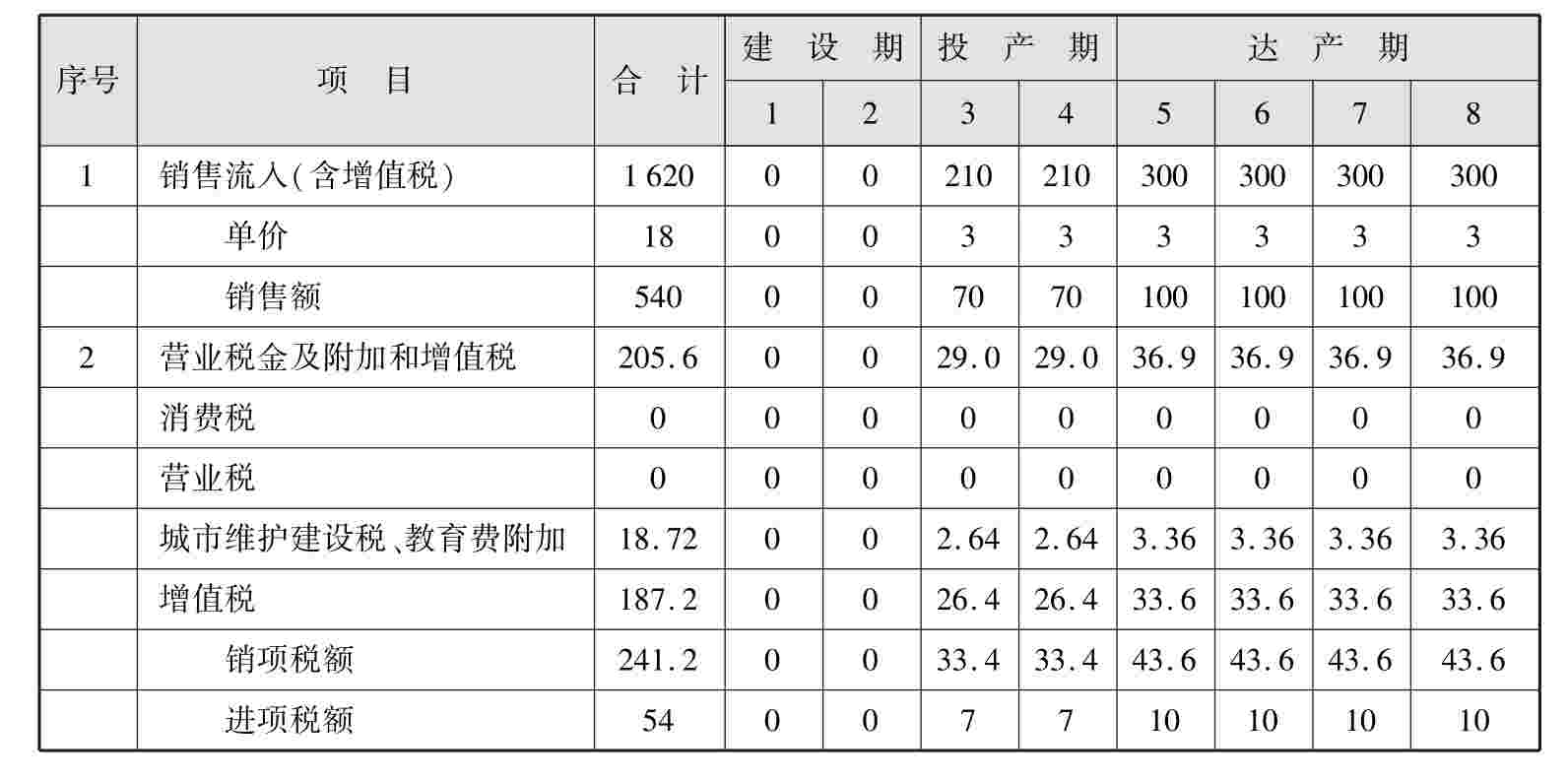

表4-13 销售收入和销售税金 单位:千万元

这里假设销售收入包含增值税,在计算销项税额时,应剔除增值税,即:销售收入/(1+17%)就是销项税额的计税依据。

表4-14 总成本费用估算表 单位:千万元

修理费是固定资产原值的一定比例,用以维持固定资产运营。

经营成本=总成本-折旧费-摊销费-利息支出

=外购原材料+燃料、动力+薪资+修理费

3.预测的利润表

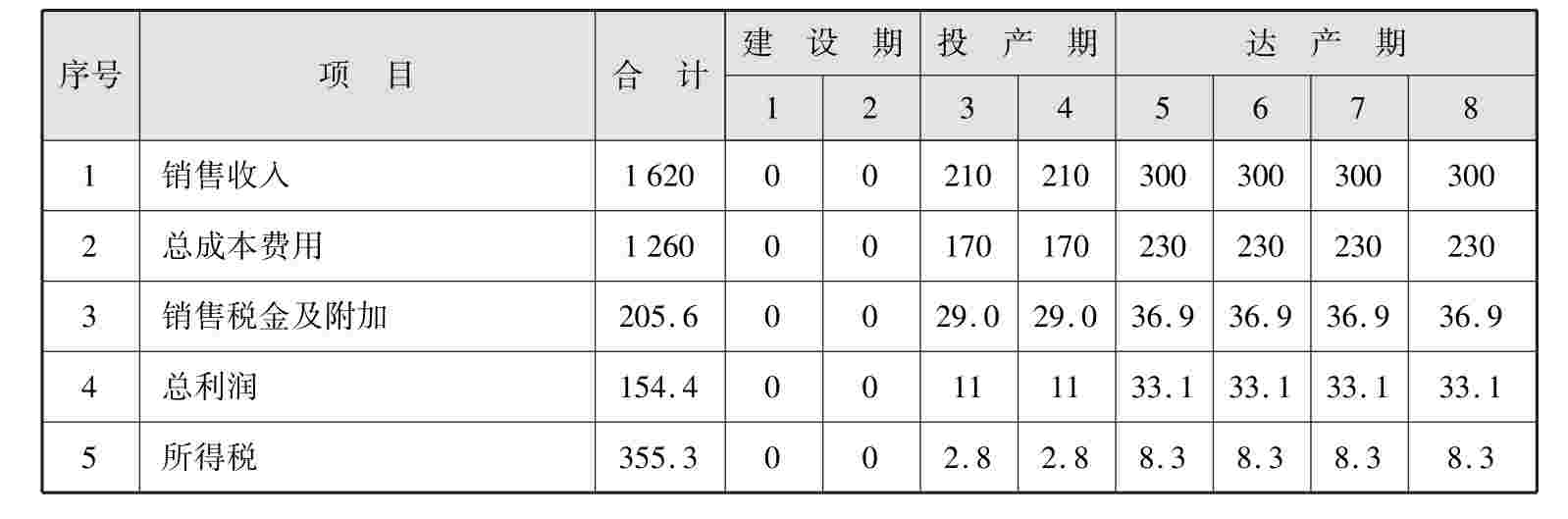

表4-15 预测的利润表 单位:千万元

续表

其中:

所得税=总利润×25%

=(总收入-总成本费用-销售税金)×25%

=(总收入-经营成本-折旧-摊销-利息支出-销售税金)×25%

通过利润表可以计算投资利润率、成本利润率、销售利润率等反映获利能力的指标。

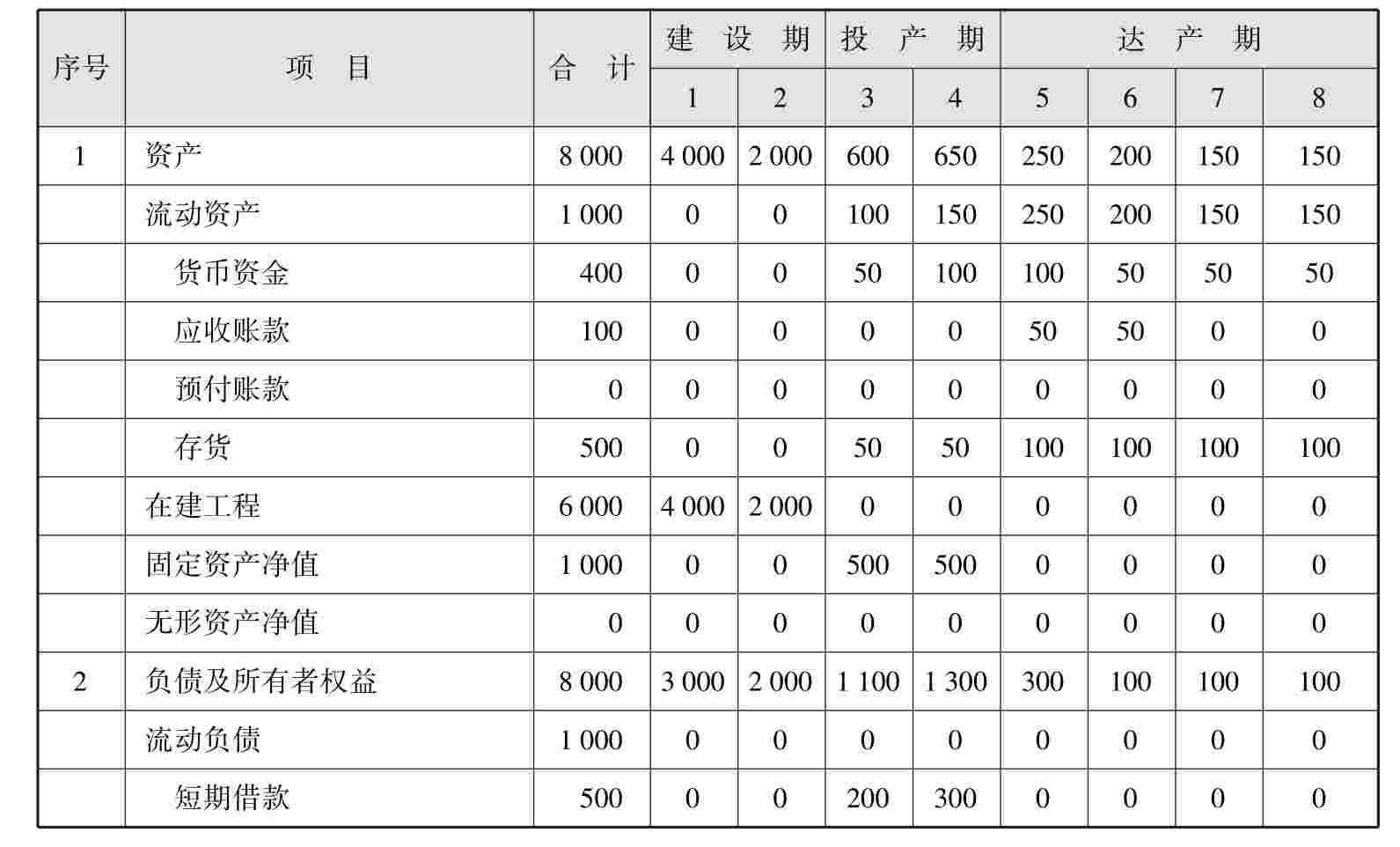

4.预测的资产负债表

表4-16 预测的资产负债表 单位:千万元

续表

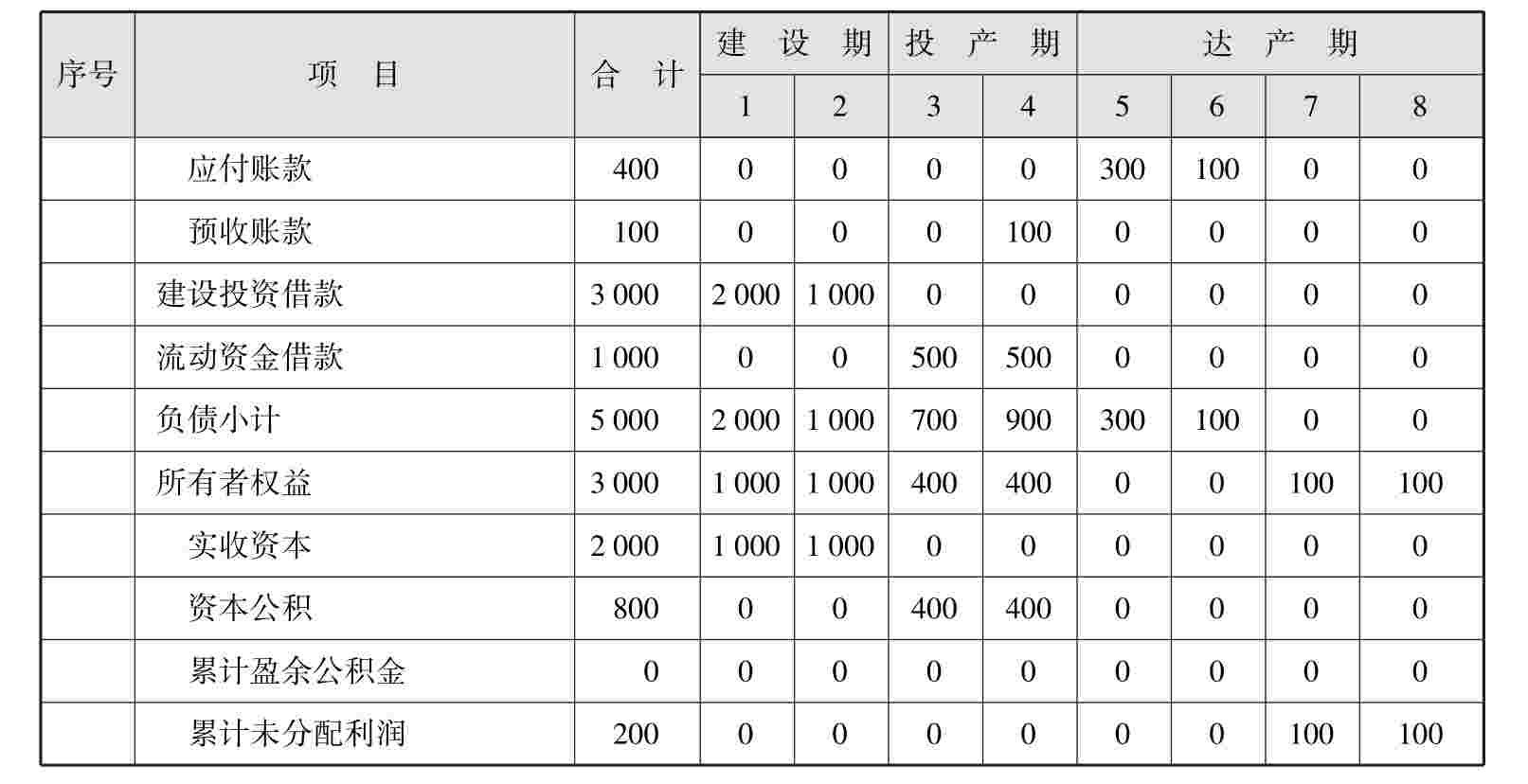

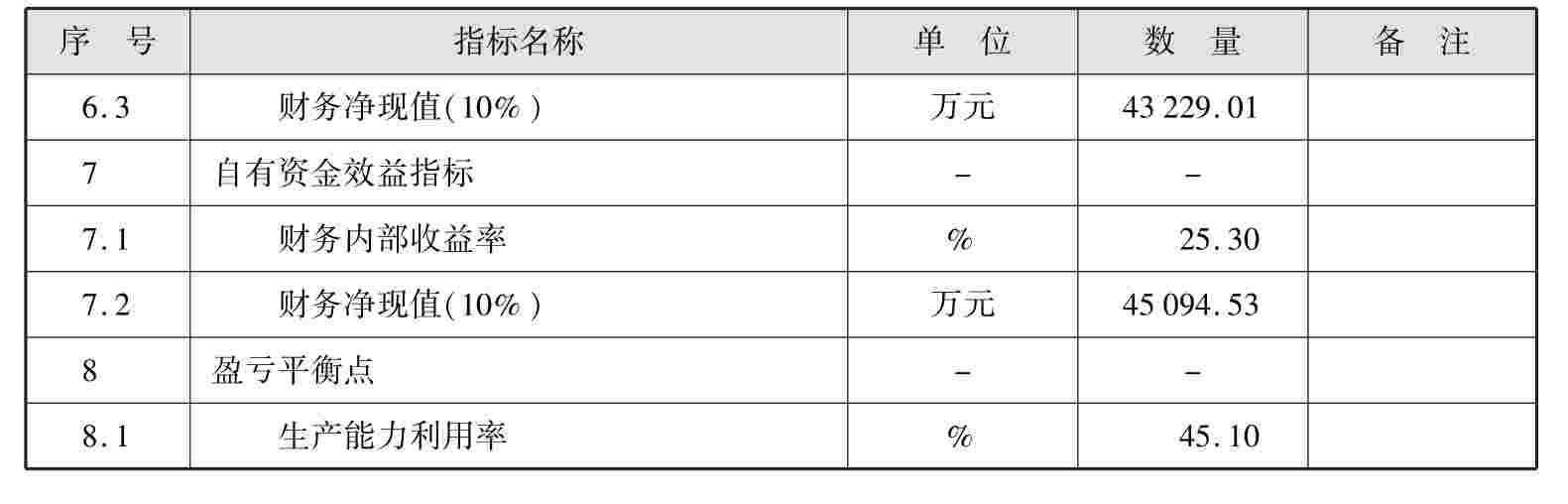

5.投资评价财务指标的汇总

盈利性分析、偿债能力分析等得出结论以后,应该汇总在同一个表格里,供投资决策者参考使用,具体模式可以见表4-17、表4-18。

表4-17 投资评价财务指标样式

续表

表4-18 投资评价财务指标样式

.jpg)

.jpg)