9.2.4 CEV模型的描述

不变方差弹性模型(Constant Elasticity of Variance model;CEV)是Cox与Ross于1976年提出的,他们认为虽然几何布朗运动在许多情况下是资产收益率的一种很好的近似,但不同类别的资产有相当大的偏差。在这个模型中,波动率可以随股票价格变化,它们之间的关系由一个参数β决定,只有当β=2时波动率才是一个常数,所以Black-Scholes模型是CEV模型在β=2时的一个特例。MacBeth和Merville以及Emanuel和Macbeth将CEV模型和Black-Scholes模型相比较并做了很多实证分析,他们的结果都表明CEV模型当β≠2时所给出的期权理论价格比Black-Scholes模型所给出的期权理论价格更接近市场价格,而且一般来讲β<2。

CEV模型假定股价服从下面的随机过程:

![]()

式中,z是布朗运动。显然,当β=2时,股价服从对数正态分布,收益率的方差为常数,这和Black-Scholes模型所假定的一样;而当β<2时,股价越高,波动率反而越小。

设St为股票在t时刻和价格,那么在T>t时刻,风险中性的股价St在不同的β取值下,分布密度函数为:

(1)当β<2时,分布密度函数为(Cox和Ross)

![]()

其中

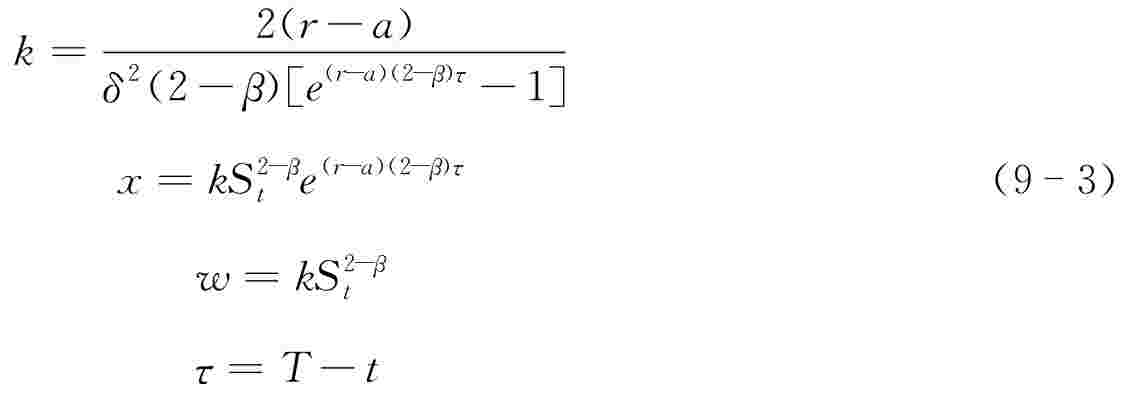

Iq表示修正的第一类q阶Bessel函数,r表示无风险利率,a表示股票的红利率。于是,一个执行价格为K的欧式看涨期权的价值可写成:

![]()

将(9-2)式带入(9-4)式并令

![]()

可以得到:

![]()

其中Q为非中心化χ2分布函数的余函数。

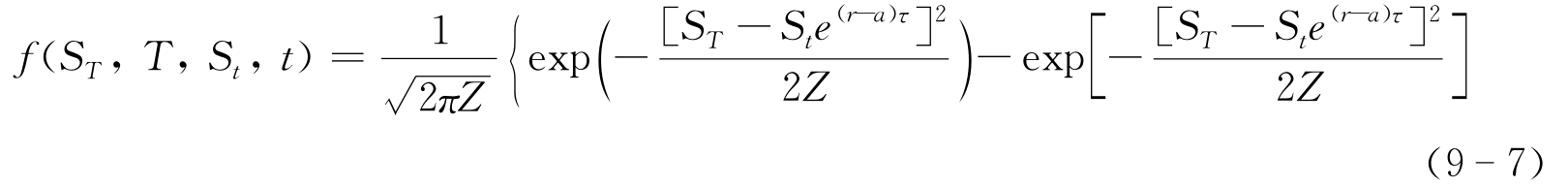

(2)由上可知,当β=0时,ST将服从正态分布,其密度函数为

式中,

![]()

这时候,看涨期权的价值为:

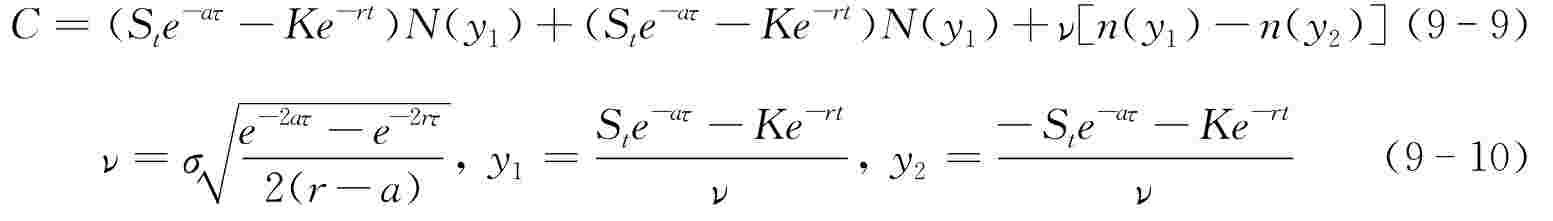

(3)在β=2时,CEV模型就是Black-Scholes模型,看涨期权的价值可由Black-Scholes公式直接给出:

![]()

式中

而N(x)是累积正态分布函数。

(4)当β>2时,分布密度函数为(Emanuel和MacBeth)

![]()

相应的看涨期权的价值为:

![]()

为了简便起见,我们在下面的计算中将取a=0,这对于我们所研究的问题没有任何影响。

.jpg)

.jpg)